Thời điểm giao dịch mua và bán trên Forex

Thời điểm cơ bản của việc bán và mua không chỉ Forex mà cả cổ phiếu và sản phẩm là “Mua giá rẻ và bán giá cao" hoặc “Bán giá cao và mua lại giá rẻ".

Phán đoán “khi giá rẻ" và “khi giá cao" là phán đoán việc mua và bán bằng cách hiển thị chống các chỉ số trên “biểu đồ" đã đồ thị sự di chuyển của giá. Đưa ra phán đoán giao dịch với biểu đồ này được gọi là phân tích kỹ thuật.

Bài viết này giới thiệu phương pháp phán đoán mua và bán bằng phân tích kỹ thuật sử dụng các chỉ số.

Phán đoán giao dịch trên biểu đồ là gì?

Forex là giao dịch mua và bán chỉ dự đoán một trong hai sự lựa chọn đó là “bán/mua", nhưng nếu bạn giao dịch mơ hồ, phó mặc cho vận may, nó sẽ giống như đánh bạc và rủi ro thua lỗ cũng sẽ tăng lên.

Do đó, mua và bán được đánh giá từ biểu đồ, nhưng nếu hiển thị chỉ biểu đồ đã hiển thị biến động giá, bạn sẽ không ước chừng được bán ở đâu và mua ở đâu là tốt.

Tuy nhiên, việc hiển thị chỉ số trên biểu đồ giúp bạn dễ dàng đưa ra quyết định mua và bán.

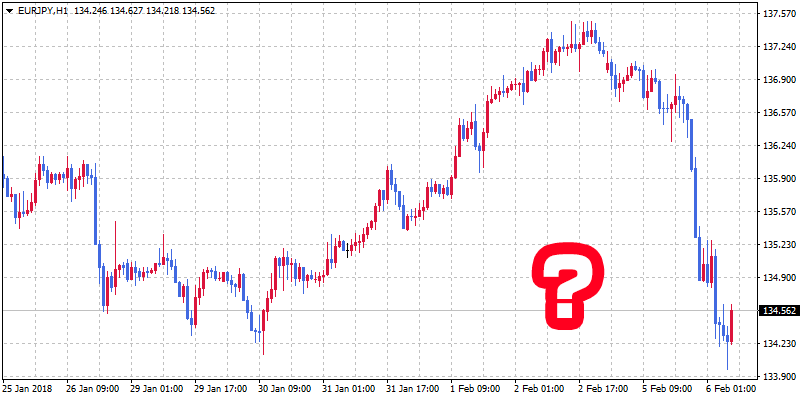

Biểu đồ dưới đây hiển thị chỉ số được gọi là đường trung bình động trên biểu đồ. Vì giá đang biến động tăng hoặc biến động giảm tại vòng tròn màu đỏ, do đó bạn có thể sử dụng phán đoán mua và bán làm tiêu chuẩn tại thời điểm giá tiếp xúc đường trung bình động.

Phán đoán giao dịch dựa trên phân tích kỹ thuật

Phân tích kỹ thuật là đưa ra phán đoán mua bán bằng cách hiển thị chỉ số trên biểu đồ.

Có nhiều phương pháp phân tích kỹ thuật khác nhau, tuy nhiên bài viết này sẽ giới thiệu 5 loại chỉ số phổ biến chủ yếu được sử dụng bởi các nhà giao dịch trên toàn thế giới “Đường trung bình động, Dải bollinger, Envelope, MACD, RSI".

Đường trung bình động (Moving Average)

Đường trung bình động là chỉ số đánh giá việc mua và bán dựa trên hướng của giá thị trường,…với giá trị trung bình của tỷ giá hối đoái trong một khoảng thời gian nhất định dưới dạng đường (biểu đồ).

Phán đoán phương hướng của giá thị trường

- Đường trung bình động đi lên: giá thị trường tăng

- Đường trung bình động đi xuống: giá thị trường giảm

Đường màu cam trong hình ảnh biểu đồ dưới là đường trung bình động. (Màu sắc có thể thay đổi tự do)

Đường màu xanh lá cây (chân nến) là biểu đồ tỷ giá hối đoái. Phía bên phải hiển thị giá mới nhất, bên trái hiển thị giá quá khứ trong biểu đồ.

Trong ví dụ biểu đồ ở trên, bạn có thể thấy rằng đường trung bình động màu cam đang hướng lên trên xung quanh trung tâm.

Điều này có nghĩa là giá thị trường có xu hướng tăng (thị trường tăng), xác suất kiếm được lợi nhuận bằng cách đặt lệnh “mua" tại thời điểm này là cao.

Mặt khác, nếu thị trường giảm, xu hướng xác suất kiếm lời cao bằng cách đặt lệnh “bán".

Phán đoán mua bán tại điểm giao nhau giữa các đường trung bình động

- Golden cross: Tín hiệu mua

- Death cross: Tín hiệu bán

Golden cross, là khi đường trung bình động ngắn hạn vượt quá đường trung bình động trung hạn.

Death cross, là khi đường trung bình động ngắn hạn vượt dưới đường trung bình động trung hạn.

Vị trí vòng tròn màu đỏ của ví dụ trên là Golden cross. Bạn có thể thấy rằng đường màu xanh nhạt vượt qua đường màu cam. Vị trí vòng tròn màu xanh là death cross, và đường màu xanh nhạt nằm bên dưới đường màu cam.

Bạn có thể phán đoán mua và bán tại điểm giao nhau của đường trung bình động.

Ví dụ chu kỳ của đường trung bình động

- Đường trung bình động ngắn hạn: 5, 8, 13,..

- Đường trung bình động trung hạn: 21, 25, 75,…

- Đường trung bình động dài hạn: 100, 200,…

Mặc dù không có quy tắc cụ thể nào liên quan đến chu kỳ của đường trung bình động, tuy nhiên sự kết hợp trên thường được sử dụng.

Ví dụ: nếu là đường trung bình động “5MA", là một biểu đồ đã đồ thị mức giá trung bình của tỷ giá hối đoái 5 chân nến vừa qua. Trong trường hợp biểu đồ hàng ngày, nó trở thành tỷ giá hối đoái trung bình trong 5 ngày. Trong trường hợp biểu đồ 15 phút, nó trở thành tỷ giá hối đoái trung bình của 1 giờ 15 phút (15 phút x 5).

Phương pháp sử dụng đường trung bình động chi tiết hơn được giới thiệu trong bài viết sau.

Bollinger Bands

Dải bollinger là đường (dải) biểu thị độ lệch chuẩn trên và dưới đường trung bình động trong cùng khoảng chu kỳ.

Khi giá nằm ngoài dải, nó được coi là một giá trị bất thường về mặt thống kê, và nó sẽ được sử dụng để phán đoán biến động và phán đoán mua và bán dựa trên sự biến động của giá quay trở lại trong dải.

Ngoài ra, có rất nhiều thông tin về việc mua và bán bằng giao dịch ngược chiều, tuy nhiên phương pháp sử dụng đúng là giao dịch thuận chiều hơn là giao dịch ngược chiều.

Phép tính của Bollinger Bands

σ=√(chu kỳ × tổng bình phương giá đóng cửa trong chu kỳ – tổng bình phương giá đóng cửa trong chu kỳ) ÷ (chu kỳ × (chu kỳ-1))

- Đường ±1σ: Giá trị của đường trung bình động ± độ lệch chuẩn

- Đường ±2σ: Giá trị của đường trung bình động ± 2 × độ lệch chuẩn

- Đường ±3σ: Giá trị của đường trung bình động ± 3 × độ lệch chuẩn

Các tính toán này được tự động tính toán trên MT4/MT5 mà không cần tính toán thủ công, dải bollinger được hiển thị theo thời gian thực trên biểu đồ.

Ví dụ giao dịch ngược chiều trong thị trường giá dao động lên xuống nhất định

Phương thức giao dịch được biết đến nhiều nhất để giao dịch dải bollinger là giao dịch theo ngược chiều khi giá nằm ngoài dải từ xác suất phân phối chuẩn.

Tuy nhiên, vì giao dịch ngược chiều này phân phối chuẩn là điều kiện, vì vậy nó chỉ có giá trị cho thị trường giá dao động trong phạm vi nhất định.

Độ lệch chuẩn = σ (xích ma)

- Xác suất giá tồn tại trong khoảng “-1σ" ~ “+1σ" là 68.26%

- Xác suất giá tồn tại trong khoảng “-2σ" ~ “+2σ" là 95.44%

- Xác suất giá tồn tại trong khoảng “-3σ" ~ “+3σ" là 99.73%

Nói cách khác, ngoài phạm vi này là một giá trị bất thường về mặt thống kê, do đó, nó sẽ được quyết định mua và bán theo giao dịch ngược chiều, dựa trên ý tưởng rằng giá cuối cùng sẽ thu được trong dải.

Những người tạo ra dải bollinger không khuyến khích giao dịch ngược chiều theo phân phối chuẩn.

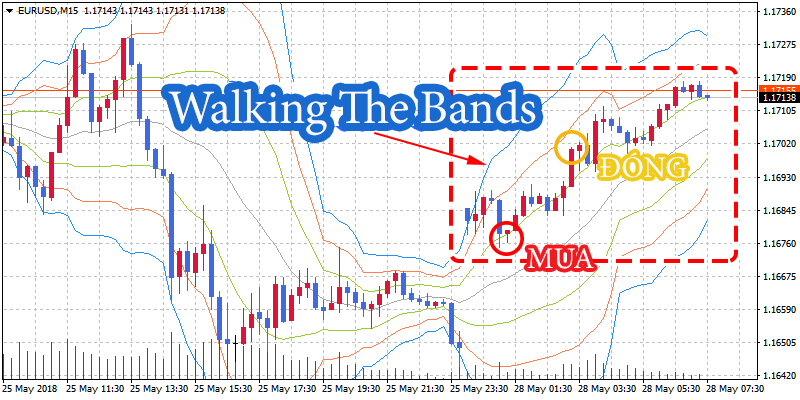

Ví dụ giao dịch band walk

Walking The Bands (Band walk) được đặt tên bởi vì trông nó giống như đi bộ trên vành đai.

- Trên thị trường giá tăng, đặt lệnh mua tại +1σ, đóng lệnh tại +2σ

- Trên thị trường giá giảm, đặt lệnh bán tại -1σ, đóng lệnh tại -2σ

Biểu đồ trên cho thấy giá dao động trong khoảng từ + 1σ đến + 2σ của dải bollinger.

Trong ví dụ biểu đồ này về trường hợp band walk này, bạn có thể nhắm đến lợi nhuận bằng cách đặt lệnh mua khi giá đạt +1σ và thực hiện đóng lệnh khi giá đạt +2σ.

Những người tạo ra dải bollinger đưa ra tiền đề là sử dụng giao dịch thuận chiều thay vì giao dịch ngược chiều, vì vậy bạn nên sử dụng 3 phương thức giao dịch “Squeeze / Expansion / Band walk".

Envelope

Envelope là đường chênh lệch khoảng cách với chiều rộng không đổi trên dưới từ đường trung bình động.

Là chỉ số để phán đoán việc mua và bán bằng cách sử dụng xu hướng giá di chuyển trong một phạm vi độ lệch nhất định so với đường trung bình động.

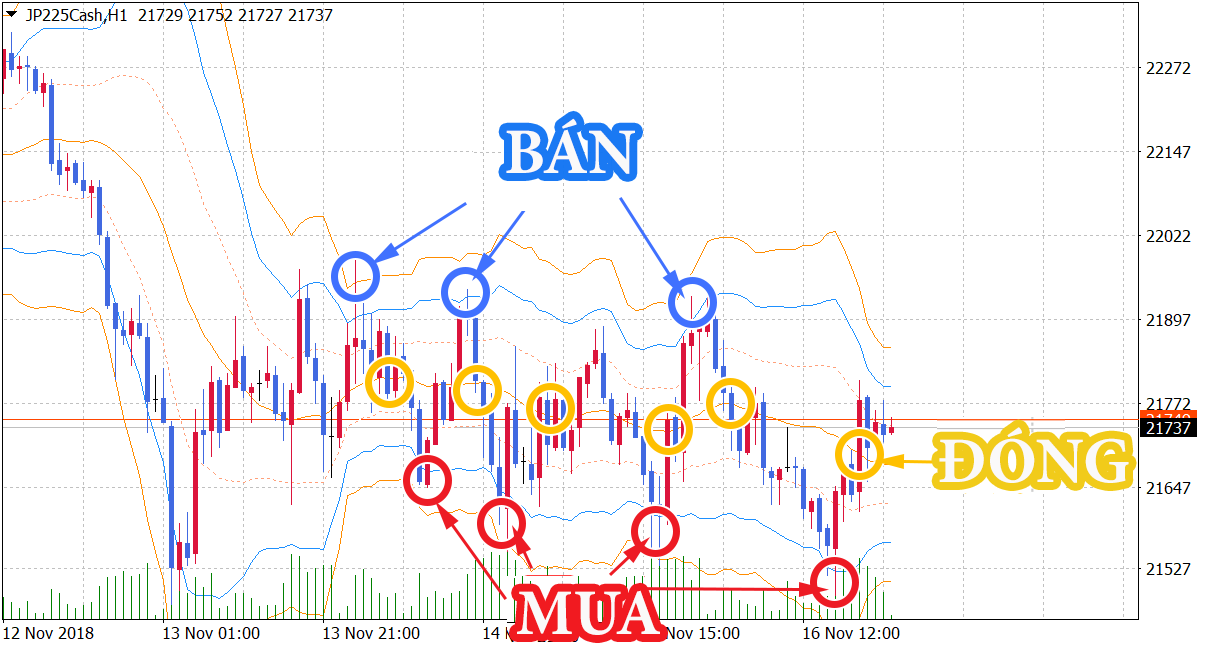

Giao dịch ngược chiều trong thị trường giá dao động trong phạm vi nhất định

Trong thị trường phạm vi giá dao động nhất định (thị trường hộp), giá dao động trong một khoảng cách nhất định từ đường trung bình động, do đó phương thức giao dịch dựa trên envelope có thể được sử dụng đến mức tối đa.

Bạn có thể phán đoán bán khi giá đạt đến giới hạn trên của envelope và đặt lệnh mua khi giá đạt đến giới hạn dưới của envelope.

- “Bán" nếu giá chạm đến giới hạn trên của Envelope

- “Mua" nếu giá chạm đến giới hạn dưới của Envelope

Trong ví dụ biểu đồ trên, bán tại điểm vòng tròn màu xanh khi giá đạt đến giới hạn trên của Envelope và đặt lệnh mua tại điểm vòng tròn màu đỏ khi giá đạt đến giới hạn dưới của Envelope.

Trên thị trường giá dao động trong phạm vi nhất định, bạn giao dịch ngược chiều.

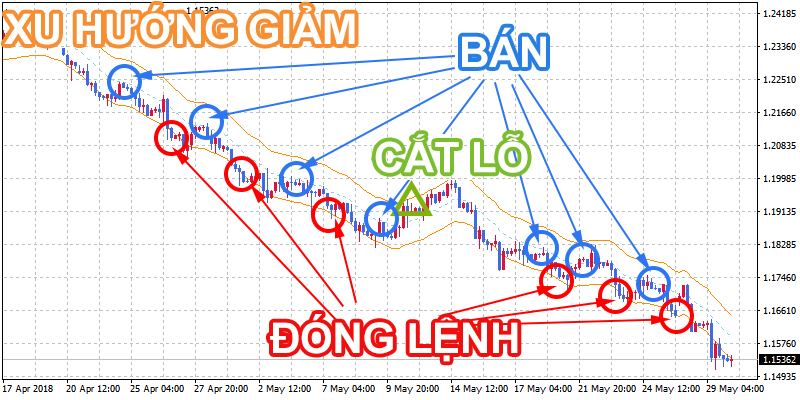

Giao dịch thuận chiều trong thị trường xu hướng

Trong thị trường có xu hướng, bạn có thể giao dịch thuận chiều từ đường trung bình động của giá trung tâm Envelope sang phương hướng của xu hướng.

- Thị trường giá tăng:Mua tại giá trung tâm Envelope, đóng lệnh tại giới hạn dưới Envelope

- Thị trường giá giảm:Bán tại giá trung tâm Envelope, đóng lệnh tại giới hạn dưới Envelope

Như trong ví dụ giao dịch của biểu đồ thị trường giá giảm ở trên, bạn có thể kiếm lợi nhuận bằng cách đặt lệnh bán trên đường trung bình động ở trung tâm của Envelope, lặp lại việc đóng lệnh ở giới hạn dưới của Envelope.

Ngoài ra, trường hợp của thị trường giá tăng, bạn có thể giao dịch bằng cách đặt lệnh mua tại đường trung bình động ở trung tâm của Envelope và đóng lệnh ở giới hạn trên của Envelope.

MACD

MACD là chỉ số phán đoán giao dịch mua bán của giá thị trường bằng cách hiển thị mức độ phân kỳ giữa hai đường trung bình động trong một biểu đồ, sau đó chồng thêm các đường trung bình động trên biểu đồ (tín hiệu).

MACD là chỉ số hệ động lượng và được hiển thị trong cửa sổ phụ ở dưới cùng của biểu đồ.

Phán đoán giao dịch dựa trên giá trị 0

Chỉ số MACD, đường “0" đang được hiển thị. Khi 2 đường trung bình động trùng nhau, biểu đồ MACD đạt đến đường 0.

- Khi cả biểu đồ cột và tín hiệu của MACD chuyển từ âm sang dương, đặt lệnh “mua"

- Khi cả biểu đồ cột và tín hiệu của MACD chuyển từ dương sang âm, đặt lệnh “bán"

Trong biểu đồ trên, bạn có thể thấy rằng MACD cũng bằng 0 (không) tại điểm của vòng tròn màu đỏ nơi 2 đường trung bình động 25EMA (màu cam) và 75EMA (màu xanh) giao nhau. 25EMA vượt qua 75EMA và trở thành Golden cross và MACD cũng thay đổi từ âm sang dương.

Theo cách này, việc mua và bán được phán đoán dựa trên đường MACD có chuyển từ dương hay âm lấy 0 làm tiêu chuẩn.

Biểu đồ đường chấm màu đỏ của MACD là một đường trung bình động được đặt chồng lên trên đường MACD và được gọi là tín hiệu.

Phán đoán giao dịch tại thời điểm MACD và tín hiệu giao nhau

Như một chỉ số giao dịch khác, là khi MACD và đường tín hiệu giao nhau.

- Khi MACD vượt qua đường tín hiệu từ dưới lên trên, nó sẽ trở thành golden cross và bạn đặt lệnh “mua"

- Khi MACD đi qua đường tín hiệu từ trên xuống dưới, nó sẽ trở thành death cross và bạn đặt lệnh “bán"

Nếu giá chuyển từ 0 sang dương sau khi golden cross, xác suất tăng giá tiếp theo sẽ cao. Mặt khác, nếu giá đi từ mức 0 xuống âm sau khi death cross, xác suất giá giảm hơn nữa sẽ cao.

Theo cách này, người ta thường sử dụng MACD để phán đoán một cách toàn diện kết hợp với quyết định mua và bán dựa trên tiêu chuẩn 0.

RSI

RSI là chỉ số kỹ thuật để phán đoán việc mua quá nhiều và bán quá nhiều.

Là chỉ số đo lường mức giá tăng hoặc giảm từ 0% đến 100% trong độ rộng biến động của một khoảng thời gian nhất định (thường là 14).

RSI là một chỉ số của hệ động lượng và được hiển thị trong cửa sổ phụ ở dưới của biểu đồ.

Phán đoán mua và bán với tỷ lệ của độ rộng tăng và độ rộng giảm

- Từ 70% trở lên, “được mua quá nhiều"

- Từ 30% trở xuống, “được bán quá nhiều"

Trong ví dụ biểu đồ ở trên, vòng tròn màu xanh nằm dưới 30% theo chỉ số RSI, do đó, bạn có thể phán đoán là “được bán quá nhiều" và đặt lệnh mua.

Vì các vòng tròn màu đỏ có chỉ số RSI từ 70% trở lên, nên nó được phán đoán là “được mua quá nhiều" và đặt lệnh bán.

RSI có thể được sử dụng hiệu quả trong thị trường giá di chuyển trong một phạm vi nhất định, tuy nhiên nhược điểm là rất khó để đánh giá trong thị trường xu hướng giá di chuyển 1 trong 2 hướng.

Do đó, phương pháp phán đoán giao dịch RSI thường kết hợp với các chỉ số khác.

Hiển thị chỉ số thích hợp

Bài viết đã giới thiệu 5 chỉ số phổ biến được các nhà giao dịch trên toàn thế giới thường sử dụng, tuy nhiên điều quan trọng là phân chia sử dụng các chỉ số khác nhau tùy thuộc vào cặp tiền tệ bạn sẽ giao dịch và điều kiện thị trường.

Điều này là do mỗi chỉ số phát huy tốt ở thị trường xu hướng và các chỉ số phát huytốt ở thị trường giá dao động trong phạm vi nhất định.

Tỷ giá hối đoái không phải lúc nào cũng biến động giống nhau, vì vậy hãy sử dụng các chỉ số khác nhau cho các quyết định giao dịch khi biến động giá thị trường.

Ngay cả khi bạn hiển thị quá nhiều chỉ số trên một biểu đồ, rất khó để xem biểu đồ và rất khó đưa ra quyết định mua và bán, do đó, sẽ dễ dàng hơn nếu chỉ hiển thị các chỉ số được giới hạn như trong biểu đồ trên.

Nhân tiện, ví dụ biểu đồ trên hiển thị 3 loại chỉ số “3 đường trung bình động (21EMA, 75EMA, 200EMA), Envelope (14EMA, độ lệch 0,7) và MACD.